Wenn Sie einen Immobilienkredit aufnehmen, zahlen Sie nicht nur das geliehene Geld zurück, sondern auch Zinsen an den Kreditgeber. Doch wie sind diese Zahlungen im Laufe der Zeit strukturiert? Hier kommt die Hypothekenamortisation ins Spiel. Wenn Sie diese verstehen, können Sie Ihre Finanzen besser planen, die Zinskosten senken und sogar Ihr Haus schneller abbezahlen.

Table of Contents

- 1 Was ist eine Hypothekenamortisation?

- 2 So funktioniert die Hypothekenamortisation

- 3 Beispiel für die Tilgung einer Hypothek

- 4 Faktoren, die die Hypothekenamortisation beeinflussen

- 5 Vorteile des Verständnisses der Hypothekenamortisation

- 6 Tipps zur Verwaltung Ihrer Hypothekenamortisation

- 7 FAQs zur Hypothekenamortisation

- 7.1 Was ist eine Hypothekenamortisation in einfachen Worten?

- 7.2 Wird bei allen Hypotheken eine Amortisation angewendet?

- 7.3 Warum zahle ich zu Beginn meiner Hypothek mehr Zinsen?

- 7.4 Kann ich die Tilgung meiner Hypothek beschleunigen?

- 7.5 Was ist ein Tilgungsplan?

- 7.6 Wie wirkt sich die Kreditlaufzeit auf die Tilgung aus?

- 7.7 Was passiert, wenn ich meine Hypothek refinanziere?

- 7.8 Ist eine zweiwöchentliche Zahlung besser als eine monatliche?

- 7.9 Haben Hypotheken mit variablem Zinssatz Auswirkungen auf die Amortisation?

- 7.10 Wie hilft eine zusätzliche Tilgung des Kapitals?

- 7.11 Was ist negative Amortisation?

- 7.12 Wie berechne ich meine eigene Hypothekenamortisation?

- 8 Abschließende Gedanken

Was ist eine Hypothekenamortisation?

Bei der Tilgung eines Hypothekendarlehens werden die Kredite schrittweise durch monatliche Raten getilgt. Jede Rate wird aufgeteilt in:

- Kapitalbetrag – der Teil, der Ihren Darlehenssaldo reduziert.

- Zinsen – die Gebühr des Kreditgebers für die Kreditaufnahme.

Zu Beginn der Kreditlaufzeit entfällt ein größerer Anteil Ihrer Zahlung auf die Zinsen. Im Laufe der Zeit entfällt ein größerer Anteil auf die Tilgung.

So funktioniert die Hypothekenamortisation

Stellen Sie sich vor, Sie nehmen eine Hypothek mit 30-jähriger Festzinslaufzeit auf . Ihre monatliche Rate bleibt zwar gleich, doch die Art und Weise ihrer Anwendung ändert sich:

- Erste Jahre : Der Großteil Ihrer Zahlung geht für Zinsen drauf.

- Spätere Jahre : Ein größerer Teil Ihrer Zahlung fließt in die Tilgung.

Diese schrittweise Verschiebung wird als Tilgungsplan bezeichnet , eine Tabelle, die zeigt, wie jede Zahlung aufgeteilt wird.

Beispiel für die Tilgung einer Hypothek

Nehmen wir an, Sie leihen sich 200.000 US-Dollar zu 5 % Zinsen für 30 Jahre .

- Monatliche Zahlung: ca. 1.073 $ .

- Bei der ersten Zahlung entfallen rund 833 $ auf die Zinsen und 240 $ auf die Tilgung .

- Ab dem 20. Jahr geht der Großteil jeder Zahlung an die Hauptschuldnerin.

Dies zeigt, wie sich die Zeit auf die Aufschlüsselung Ihrer Zahlungen auswirkt.

Faktoren, die die Hypothekenamortisation beeinflussen

Ihr Tilgungsplan wird von mehreren Elementen beeinflusst:

Kreditlaufzeit

- Kürzere Laufzeiten (15 Jahre) bedeuten höhere Zahlungen, aber eine schnellere Amortisierung.

- Längere Laufzeiten (30 Jahre) bedeuten geringere Zahlungen, aber höhere Gesamtzinsen.

Zinssatz

Höhere Zinssätze bedeuten, dass insbesondere am Anfang mehr Geld für Zinsen draufgeht.

Zusätzliche Zahlungen

Wenn Sie jeden Monat etwas mehr auf die Tilgung zahlen, können Sie die Laufzeit Ihres Kredits verkürzen und Tausende an Zinsen sparen.

Darlehensart

- Bei Festzinsdarlehen sind die Raten gleichbleibend.

- Bei Hypotheken mit variablem Zinssatz kann sich die Zahlungshöhe nach Anpassungen ändern.

Vorteile des Verständnisses der Hypothekenamortisation

- Bessere Budgetierung – Wissen Sie, welcher Anteil Ihrer Zahlung zum Aufbau von Eigenkapital beiträgt.

- Zinsersparnis – Planen Sie Sonderzahlungen strategisch.

- Ziele für den Hausbesitz – Schätzen Sie, wann Sie Ihr Eigentum vollständig besitzen werden.

- Refinanzierungsentscheidungen – Sehen Sie, wie sich ein Neuanfang auf die Gesamtzinsen auswirkt.

Beispiel für einen Tilgungsplan für eine Hypothek (erstes Jahr)

Hier ist ein vereinfachtes Beispiel, das auf einem Darlehen von 200.000 $ mit 5 % Zinsen über 30 Jahre (monatliche Zahlung ≈ 1.073 $) basiert :

| Zahlung # | Gesamtzahlung | Gezahlte Zinsen | Kapital gezahlt | Restguthaben |

|---|---|---|---|---|

| 1 | 1.073 US-Dollar | 833 US-Dollar | 240 US-Dollar | 199.760 USD |

| 2 | 1.073 US-Dollar | 832 US-Dollar | 241 US-Dollar | 199.519 USD |

| 3 | 1.073 US-Dollar | 831 US-Dollar | 242 US-Dollar | 199.277 USD |

| 4 | 1.073 US-Dollar | 830 US-Dollar | 243 US-Dollar | 199.034 USD |

| 5 | 1.073 US-Dollar | 829 US-Dollar | 244 US-Dollar | 198.790 USD |

| 6 | 1.073 US-Dollar | 828 US-Dollar | 245 US-Dollar | 198.545 USD |

| 7 | 1.073 US-Dollar | 826 US-Dollar | 247 US-Dollar | 198.298 US-Dollar |

| 8 | 1.073 US-Dollar | 825 US-Dollar | 248 US-Dollar | 198.050 USD |

| 9 | 1.073 US-Dollar | 824 US-Dollar | 249 US-Dollar | 197.801 USD |

| 10 | 1.073 US-Dollar | 823 US-Dollar | 250 US-Dollar | 197.551 USD |

| 11 | 1.073 US-Dollar | 822 US-Dollar | 251 US-Dollar | 197.300 US-Dollar |

| 12 | 1.073 US-Dollar | 821 US-Dollar | 252 US-Dollar | 197.048 USD |

Was dies zeigt :

- Durch vorzeitige Rückzahlungen werden überwiegend die Zinsen gedeckt und nur geringe Beträge auf die Tilgung angerechnet .

- Mit der Zeit verringert sich der Kreditsaldo durch Ihre Zahlung, und weniger Zinsen gehen drauf.

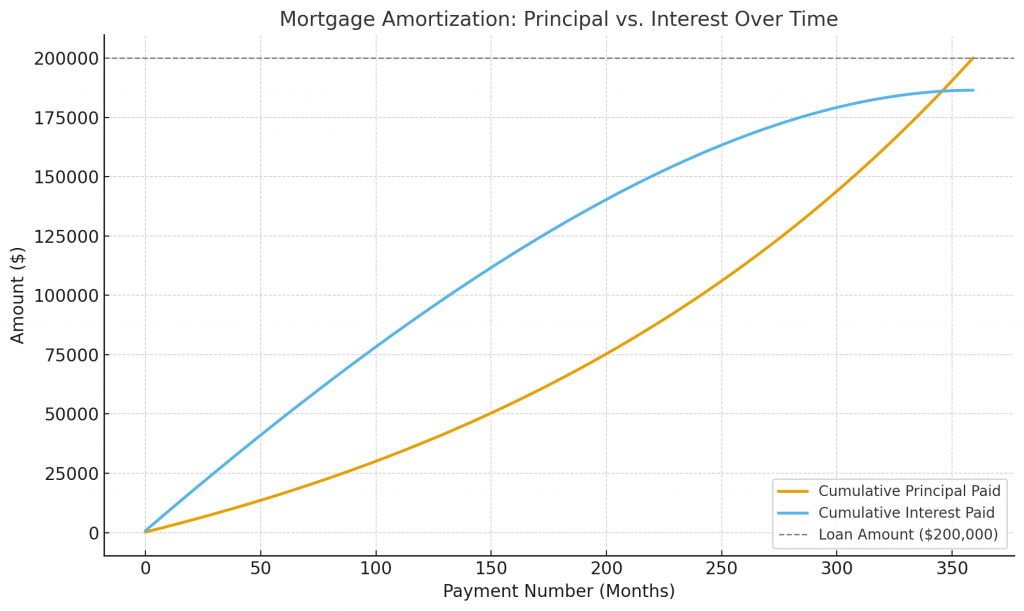

Hier ist das visuelle Diagramm, das die Aufteilung der Hypothekenzahlungen zeigt:

- In den ersten Jahren dominiert das Interesse .

- Mit der Zeit übernimmt das Kapital die Führung und hilft Ihnen, Eigenkapital aufzubauen.

- Die gestrichelte Linie markiert den ursprünglichen Darlehensbetrag (200.000 $).

Tipps zur Verwaltung Ihrer Hypothekenamortisation

- Zahlen Sie alle zwei Wochen statt monatlich, um schneller abzuzahlen.

- Wenden Sie unerwartete Gewinne (Boni, Steuerrückerstattungen) auf die Tilgung an.

- Wenn Sie sich höhere Raten leisten können, refinanzieren Sie auf eine kürzere Laufzeit .

- Verfolgen Sie Ihren Tilgungsplan regelmäßig, um den Fortschritt im Auge zu behalten.

FAQs zur Hypothekenamortisation

Was ist eine Hypothekenamortisation in einfachen Worten?

Dabei handelt es sich um den Prozess der Tilgung Ihres Darlehens im Laufe der Zeit durch regelmäßige Tilgungs- und Zinszahlungen.

Wird bei allen Hypotheken eine Amortisation angewendet?

Bei den meisten ist das so, aber bei einigen Sonderkrediten (wie z. B. zinslosen Hypotheken) ist die Funktionsweise anders.

Warum zahle ich zu Beginn meiner Hypothek mehr Zinsen?

Denn die Zinsen werden auf die Restkreditsumme berechnet, die zu Beginn am höchsten ist.

Kann ich die Tilgung meiner Hypothek beschleunigen?

Ja, indem Sie zusätzliche Zahlungen auf die Hauptsumme leisten.

Was ist ein Tilgungsplan?

Eine Tabelle, die zeigt, wie jede Zahlung zwischen Kapital und Zinsen aufgeteilt wird.

Wie wirkt sich die Kreditlaufzeit auf die Tilgung aus?

Kürzere Kredite bauen schneller Eigenkapital auf und reduzieren die Gesamtzinsen.

Was passiert, wenn ich meine Hypothek refinanziere?

Ihr Tilgungsplan wird mit dem neuen Kredit zurückgesetzt.

Ist eine zweiwöchentliche Zahlung besser als eine monatliche?

Ja, denn Sie leisten eine zusätzliche Zahlung pro Jahr und verkürzen so die Kreditlaufzeit.

Haben Hypotheken mit variablem Zinssatz Auswirkungen auf die Amortisation?

Ja, da sich Ihre Zahlungsbeträge bei einer Neufestsetzung der Zinssätze ändern können.

Wie hilft eine zusätzliche Tilgung des Kapitals?

Dadurch wird Ihr Kreditsaldo schneller reduziert, was die zukünftigen Zinskosten senkt.

Was ist negative Amortisation?

Wenn die Zahlungen die Zinsen nicht decken, erhöht sich Ihr Kreditsaldo, anstatt zu sinken.

Wie berechne ich meine eigene Hypothekenamortisation?

Sie können Online-Hypothekenrechner verwenden oder bei Ihrem Kreditgeber einen Tilgungsplan anfordern.

Abschließende Gedanken

Wenn Sie die Tilgung Ihrer Hypothek verstehen , haben Sie die Kontrolle über Ihr Eigenheimdarlehen. Wenn Sie wissen, wie die Zahlungen strukturiert sind, können Sie fundiertere finanzielle Entscheidungen treffen – sei es eine Umschuldung, zusätzliche Tilgungen oder die Einhaltung Ihres Zeitplans. Je besser Sie die Tilgung verstehen, desto effektiver können Sie Eigenkapital aufbauen und durch Wohneigentum finanzielle Freiheit erlangen.

Ahmad Faishal is now a full-time writer and former Analyst of BPD DIY Bank. He’s Risk Management Certified. Specializing in writing about financial literacy, Faishal acknowledges the need for a world filled with education and understanding of various financial areas including topics related to managing personal finance, money and investing and considers investoguru as the best place for his knowledge and experience to come together.